事業を行う上で成功を掴むためには、ビジネスの成長や拡大に向けた資金調達が不可欠です。

しかし、事業融資を受けるためには、銀行や投資家にとって魅力的な決算書を提示する必要があります。

では、どのような決算書が融資を借りやすくするのでしょうか?

今回はそのポイントを見ていきましょう!

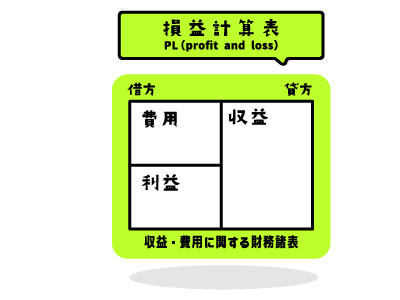

良い損益計算書とは?

損益計算書の中で銀行は特に

- 営業利益

- 経常利益

を重視します。

そこで、細かいですが、以下のような取り組みが銀行の融資を引き出すには重要となります。

- なるべく、営業外収益に計上せず、売上として計上できるものを探す

- なるべく、特別収益に計上せず、営業外収益として計上できるものを探す

- なるべく、販売管理費に計上せず、特別損失や、営業外費用として計上できるものを探す

- なるべく、営業外費用に計上せず、特別損失として計上できるものを探す

良い貸借対照表とは?

貸借対照表の中で銀行は特に

- 純資産

を重視します。

純資産をなるべく増やすには以下が考えられます。

- 資本金を増やす

- 役員借入金を放棄する

- 役員借入金を資本金にする

- 役員借入金の返済を役員報酬の代わりにする

損益計算書の中身

貸借対照表の中身で、銀行より質問を受けやすいものがあります。

注意すべき点を下の表にまとめます。

| 売上 |

前年と比べて増えているのか、減っているのか? その理由は何で、それは今後どうなるのか? |

| 利益率 |

前年と比べて増えているのか、減っているのか? その理由は何で、それは今後どうなるのか? |

| 販管費 |

前年と比べて増えているのか、減っているのか? その理由は何で、それは今後どうなるのか? |

貸借対照表の中身

貸借対照表の中身で、銀行より質問を受けやすいものがあります。

注意すべき点を下の表にまとめます。

| 現金 | あまりに大きいと、本当にあるのかを問われる |

| 売掛金 | 販売先が倒産していないか?回収できるのか? |

| 棚卸資産 | 同業他社と比べて多すぎないか? |

| 貸付金 |

特に役員貸付金など、本当に貸付が返ってくるのか? 社長が支払った交際費を貸付金扱いにしていないか? |

| 無形固有資産 |

無形固有資産とは、特許権や借地権等の法律上の権利やソフトウェア、のれん(営業権)等を示します。 これらが、本当に資産として価値があるのか? |

| 買掛金 | 支払いサイト(取引における支払い期日から、実際に売上金額が振り込まれる期日までの期間)において、妥当な金額になっているのか? |

| 未払金 |

他にも未払いとなっているお金がないか? 例えば、給与の締め日から支払日の間であれば、1月分の給与が未払い金として計上されているはずであるが、キチンと書かれているのか? |

返済能力はあるのか?

ここまでいろいろと書きましたが、銀行が一番気にするのは

- お金を返してくれるのか?

につきます。

お金を返せるだけの力があるかとどうかは主に

- 当期純利益+減価償却費

で計算されます。

これはお金の返済は、キャッシュとしてはマイナスですが、損益計算書にて経費にはかかれません。したがって、当期純利益の中から返済されることになります。

また、経費の中でも減価償却費は、実際にはキャッシュが無くなりません。

したがいまして、この減価償却費分も返済能力として加味されます。

まとめ

事業融資を借りやすい決算書のポイントを押さえることは、ビジネスの成長と発展にとって不可欠です。

収益の安定性や財務の健全性、透明性の高いレポーティング、将来の成長戦略の明確化、そして競争力の強化が重要です。

これらのポイントを満たすことで、貸し手や投資家に対して信頼を構築し、事業融資を借りやすくすることができます。

したがって、経営者は決算書を作成する際にこれらの要素を重視し、ビジネスの魅力を最大限に引き出すことが求められます。